Solidarietà tra gli eredi per l’imposta di successione

Solidarietà eredi nel pagamento imposte successione

La solidarietà tra gli eredi per l’imposta implica che ciascun erede è obbligato al pagamento dell’intera imposta di successione complessivamente dovuta al fisco.

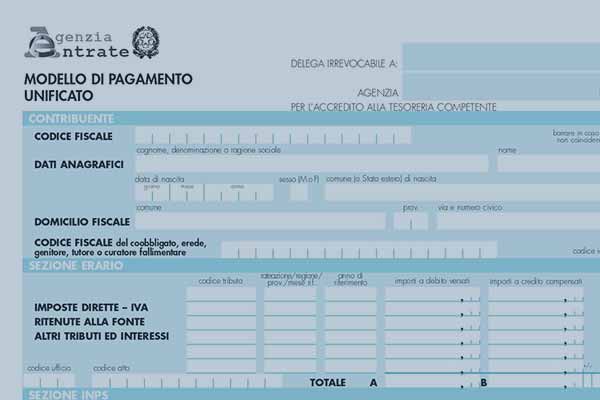

Solidarietà: una volta presentata la dichiarazione di successione, l’Agenzia delle Entrate liquiderà l’imposta di successione eventualmente dovuta e notificherà a tutti gli eredi e legatari l’avviso con allegato il md. F 24 di versamento, da effettuare entro 60 giorni.

Sebbene la liquidazione contenga la suddivisione per quote tra gli eredi dell’imposta dovuta, è bene tener presente che il pagamento che un erede fa della propria quota spettante, non lo mette al riparo dal rischio che l’Agenzia delle Entrate richieda a lui anche le quote di competenza degli altri eredi che non hanno pagato la loro.

Esempio pratico

Coerede A esente da imposta successione perché in franchigia, concorre con altro erede B non esente; se B non paga le imposte al fisco, è tenuto a pagarle l’erede A?

Attraverso questo esempio estremo si riesce a comprendere a pieno cosa significhi la solidarietà per l’imposta di successione.

Sì, l’erede A potrebbe rispondere del versamento delle imposte non pagate dall’altro erede B, nonostante l’esenzione.

Pare ingiusto, ma l’Agenzia delle Entrate deve garantirsi la massima possibilità di ritrarre il dovuto indistintamente da tutti gli eredi e/o legatari; più precisamente può chiedere l’intero a ciascuno a causa della solidarietà passiva.

Hai qualche domanda?

Normativa solidarietà

Ciò è dovuto alla norma tributaria (art. 36, comma 1, D.lgs 346/1990) che, nel prevedere che gli eredi sono obbligati solidalmente al pagamento dell’imposta nell’ammontare complessivamente dovuto da loro e dai legatari, richiama la nozione di solidarietà dettata dall’art. 1292 del codice civile.

Questa disposizione, tra l’altro, chiarisce che l’obbligazione è in solido quando più debitori sono obbligati tutti per la medesima prestazione, in modo che ciascuno può essere costretto all’adempimento per la totalità e l’adempimento da parte di uno libera gli altri.

Di conseguenza, in presenza di una pluralità di eredi, tutti devono ritenersi obbligati per la medesima prestazione nei riguardi del Fisco ed ognuno mantiene il diritto di regresso nei confronti degli altri condebitori.

In sostanza potrebbe accadere di dover pagare anche la parte di imposte di altri eredi a causa di loro omissione, salvo poi ovviamente rivalersi su di loro.

Come fare

È consigliabile effettuare il pagamento dell’intera imposta con unico pagamento complessivo, magari creando prima apposito fondo da parte di tutti gli eredi. Nel caso in cui invece, come spesso accade, ciascun erede o legatario voglia provvede al pagamento della propria parte, è opportuno coordinarsi tra eredi affinché venga informata l’Agenzia delle Entrate dei molteplici versamenti effettuati o da effettuarsi, il cui ammontare copre l’intera imposta. Informazione che può essere sia preventiva (fatta prima della liquidazione) o successiva..

Il legatario è obbligato solidale?

No, il legatario è obbligato al pagamento dell’imposta relativa al solo proprio legato.

Gli eredi invece sono solidalmente obbligati al pagamento dell’intera imposta dovuta sia dagli eredi che dai legatari. Si veda art. 36 comma 1 e 5 TUS.

Riepilogando, gli eredi sono ciascuno soggetti all’intera imposta dovuta dagli eredi stessi e dai legatari, questi ultimi no.